Guía Tributaria Nº 5 Personas obligadas a llevar Contabilidad

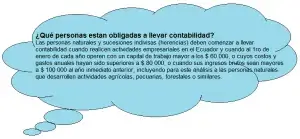

Guía Tributaria Nº 5 -PERSONAS OBLIGADAS A LLEVAR CONTABILIDAD

Guía Tributaria Nº 5 – PRIMER DEBER FORMAL:

Guía Tributaria Nº 5

Inscribirme en los registros pertinentes, proporcionando los datos necesarios relativos a mis actividades económicas y comunicar oportunamente

los cambios que se presenten.

¿Quiénes están obligados a inscribirse en el RUC?

Todas las personas naturales y sociedades, nacionales y extranjeras, que inicien o realicen actividades económicas en el país en forma permanente u ocasional.

El RUC es personal e intransferible , ¡consérvelo! ya que es la prueba de que ha formalizado y legalizado su actividad económica. Por su seguridad no

entregue el RUC a terceras personas.

Estados del RUC Guía Tributaria Nº 5

En el momento en que usted se inscribe en el RUC, su registro se coloca en Estado ACTIVO y a partir de ese momento deberá cumplir correctamente sus obligaciones tributarias.

Si suspende temporalmente su actividad debe comunicar al SRI para que su registro pase a un estado SUSPENDIDO. Si reinicia una actividad económica debe actualizar en el SRI sus datos para cambiar nuevamente su registro a estado ACTIVO.

Cuando un contribuyente fallece, la cancelación del RUC será definitiva y su registro se colocará en estado PASIVO. En este caso un tercero deberá comunicar al SRI del particular.

SEGUNDO DEBER FORMAL (Guía Tributaria N 5):

Emitir y entregar Comprobantes de Venta y Retención autorizados.

¿Qué son comprobantes de venta autorizados?

Son documentos que sustentan la transferencia de bienes y/o la presentación de servicios o cualquier otra transacción gravada con tributos. Estos documentos cuentan con autorización del SRI para ser emitidos.

¿Cuando se debe emitir comprobantes de venta?

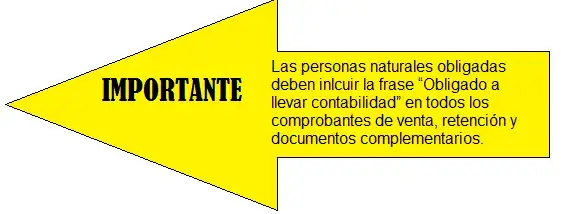

Las personas naturales obligadas a llevar contabilidad deben emitir y entregar comprobantes de venta autorizados en todas sus transacciones.

¿Qué tipos de documentos utilizaré con más frecuencia en mis actividades económicas?

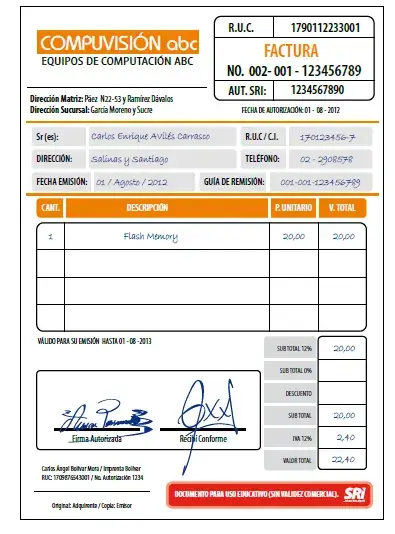

Facturas:

Usted debe emitir facturas para respaldar la transferencia de un bien o la prestación de un servicio, o en cualquier tipo de transacción comercial.

En la factura se detallará el valor del impuesto si quien compra requiere sustentar crédito tributario o gastos. Cuando la factura se emita con la leyenda “consumidor final”, no se desglosará el impuesto.

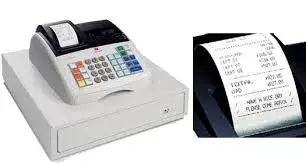

Tiquetes de máquinas registradoras:

Son aquellos documentos emitidos por máquinas registradoras autorizadas por el SRI. Los tiquetes se utilizan exclusivamente en transacciones con consumidores finales ya que no identifican al comprador.

Usted puede consultar las marcas y modelos de máquinas registradoras autorizadas en nuestra página web www.sri.gob.ec

Liquidaciones de compra de bienes y prestación de servicios:

Las liquidaciones de compras de bienes y prestación de servicios, las emiten las sociedades y las personas naturales obligadas a llevar contabilidad cuando:

- Contraten servicios en el Ecuador o en el exterior a personas naturales no residentes.

- Contraten servicios en el Ecuador o en el exterior a sociedades extranjeras sin domicilio en el país.

- Cuando adquieran bienes o servicios a personas naturales no obligadas a llevar contabilidad, ni inscritos en el RUC, que por su nivel cultural o rusticidad no puedan emitir comprobantes de venta.

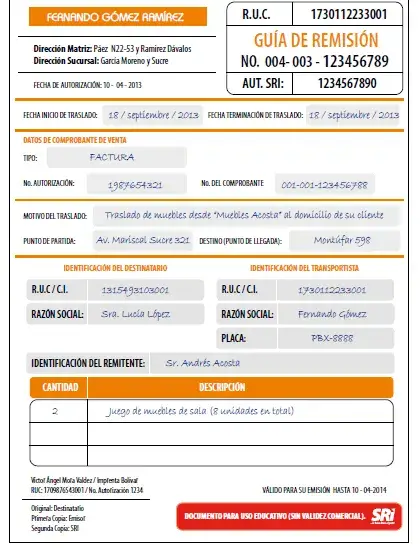

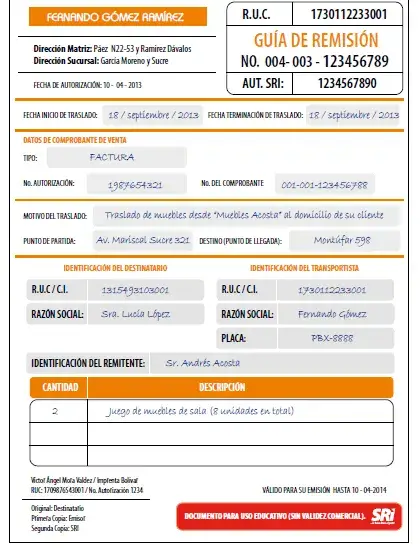

Guías de Remisión Guía Tributaria Nº 5:

Estos documentos sustentan el traslado de mercaderías dentro del territorio nacional, por lo que el transportista deberá portar estos documentos para avalizar la legalidad de la mercadería que transporta sea por cuenta propia, o por cuenta de terceras personas o empresas.

Las guías de remisión acreditan el origen lícito de la mercadería; por tal motivo, es necesario emitirlas en todo traslado de mercadería, validando que:

- La información consignada en la guía sea veraz.

- Se referencie a documentos legítimos y válidos.

- Los datos expresados en la guía de remisión concuerden con la mercadería

que efectivamente se transporte.

La guía de remisión deberá ser emitida por el transportista, cuando:

- Quien envía la mercadería carezca de establecimiento de emisión en el punto de partida del transporte de las mercancías.

- Las mercancías sean transportadas por empresas de transporte público regular y no se haya emitido la guía por el remitente de las mercancías.

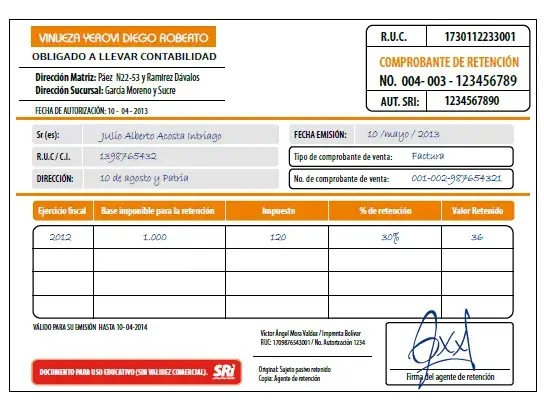

Comprobantes de Retención:

Los comprobantes de retención son documentos que acreditan que al contribuyente se le ha realizado una retención de impuestos establecida en la

Ley de Régimen Tributario y en su reglamento de aplicación. Las retenciones se refieren a transacciones gravadas con el impuesto a la renta o con el impuesto al valor agregado o por salida de divisas.

Estos documentos deben ser emitidos por los agentes de retención al pagar por la adquisición de bienes o por la prestación de servicios, provenientes de sus proveedores, y en el caso de salida de divisas cuando se efectúen trasferencias al exterior.

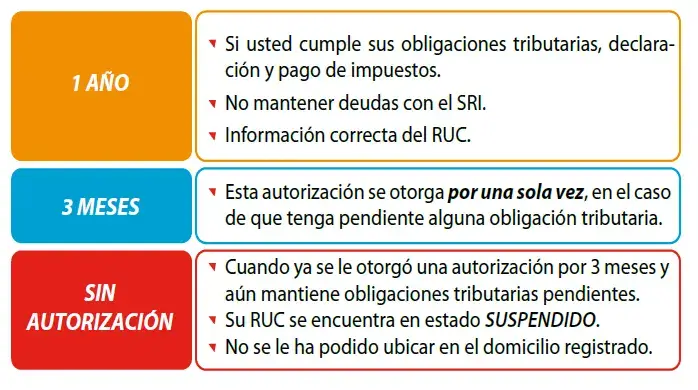

Vigencia de los comprobantes de venta y retención

Facturación Electrónica

El SRI ha establecido un nuevo modelo de emisión electrónica de comprobantes denominado “Facturación Electrónica”, con el cual se logra reducir los

costos de cumplimiento tributario a los contribuyentes, y además apoyar a la disminución de la contaminación ambiental generada por el papel impreso. Los comprobantes que pueden ser emitidos en esta modalidad son:

- Factura

- Comprobantes de retención

- Notas de crédito y de débito

- Guías de remisión.

El Servicio de Rentas Internas pone a disposición de los pequeños y medianos contribuyentes una herramienta gratuita que cumple las funciones para generar, emitir, firmar electrónicamente, enviar sus comprobantes para la autorización por la Administración Tributaria y también para visualizar su información.

TERCER DEBER FORMAL (Guía Tributaria N 5)

Llevar los libros y registros contables relacionados con mi actividad económica, utilizando los servicios de un profesional de la rama contable.

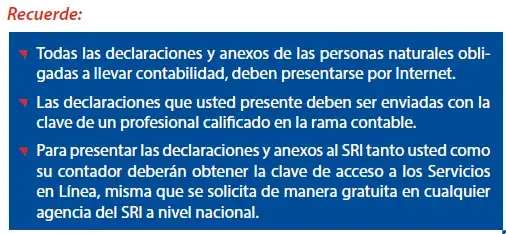

Recuerde:

- Para cumplir con este deber formal su contador puede utilizar registros contables de forma manual o computarizada.

- Recuerde que debe archivar los comprobantes de venta y retención, así como los mismos registros contables relacionados con su actividad económica por 7 años.

¿Bajo que normas contables debe el contador llevar los registros de mis actividades económicas?

De acuerdo al Reglamento a la Ley de Régimen Tributario Interno las personas naturales obligadas a llevar contabilidad deben registrar sus

transacciones contables de acuerdo a las Normas Ecuatorianas de Contabilidad (NEC), y a las Normas Internacionales de Contabilidad (NIC), cuando existieran vacíos en las primeras.

Revisemos a continuación el artículo 39 de esta normativa, donde se menciona esta disposición:

CUARTO DEBER FORMAL (Guía Tributaria N 5):

Presentar a través de la página web www.sri.gob.ec las declaraciones de sus impuestos y la información relativa a sus actividades económicas mediante los anexos.

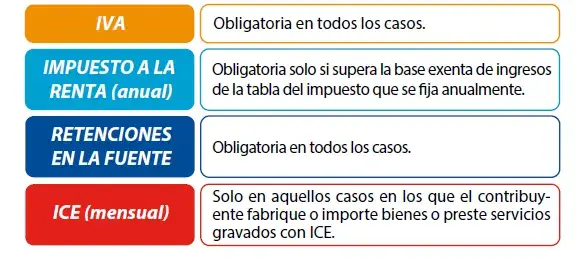

¿Qué declaraciones debo presentar?

Impuesto al Valor Agregado (IVA)

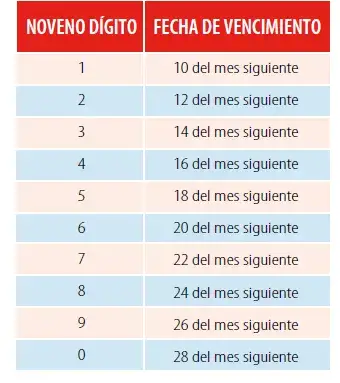

Todas las personas naturales obligadas a llevar contabilidad, tienen la obligación de presentar de forma mensual las declaraciones de IVA a través del formulario 104. Las declaraciones mensuales de IVA y el respectivo pago del impuesto se realizan en el mes siguiente al período que se va a informar y el plazo para presentarlas depende del noveno dígito del RUC.

!FORMULARIO IVA 104¡

Impuesto a la Renta

Declaración anual de Impuesto a la Renta

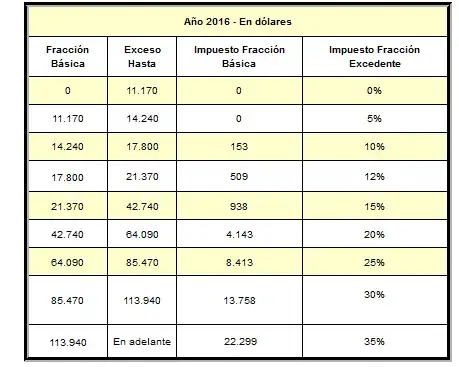

Todas las personas naturales obligadas a llevar contabilidad presentarán una declaración anual de Impuesto a la Renta, para lo cual deberán realizar el cálculo de su impuesto basándose en los valores que el SRI publica anualmente.

Al ser usted una persona natural obligada a llevar contabilidad, deberá solicitar a su contador que utilice el formulario 102 para declarar su Impuesto a la Renta, en el que se consolidan los ingresos percibidos y los gastos generados, desde el 1 de enero hasta el 31 de diciembre del año anterior. El plazo para presentar esta declaración, para las personas naturales, inicia el 1 de febrero y culmina en marzo de acuerdo al noveno dígito del RUC.

!FORMULARIO IMPUESTO A LA RENTA 102¡

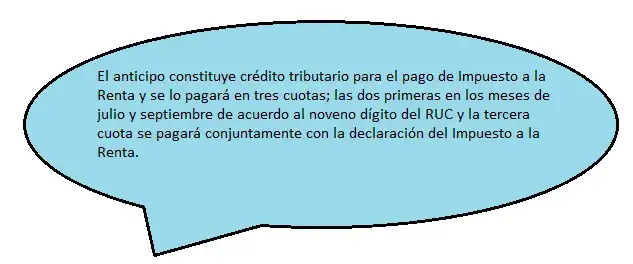

Anticipo del Impuesto a la Renta

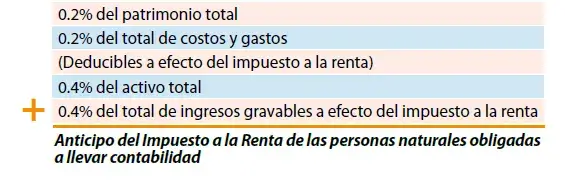

Una de las obligaciones que debe Ud. debe cumplir en la declaración de este impuesto a través de su contador es el pago del anticipo del Impuesto a la Renta. En el caso de las personas naturales obligadas a llevar contabilidad, el anticipo de impuesto a la renta corresponde a la suma matemática de los siguientes rubros:

Acerca de esta fórmula, se deben tomar en cuenta sin embargo algunas consideraciones necesarias para el cálculo del anticipo de impuesto a la renta de acuerdo a los siguientes casos:

![]() No se considerará el valor del terreno sobre el que desarrollen actividades agropecuarias.

No se considerará el valor del terreno sobre el que desarrollen actividades agropecuarias.

![]() Para quienes tengan actividades de comercialización y distribución de combustible en el sector automotor, el coeficiente correspondiente al total de ingresos gravables a efecto de impuesto a la renta será reemplazado por el cero punto cuatro por ciento (0.4%) del total del margen de comercialización correspondiente.

Para quienes tengan actividades de comercialización y distribución de combustible en el sector automotor, el coeficiente correspondiente al total de ingresos gravables a efecto de impuesto a la renta será reemplazado por el cero punto cuatro por ciento (0.4%) del total del margen de comercialización correspondiente.

![]() Para efecto del cálculo del anticipo del impuesto a la renta, se excluirá los montos que correspondan a gastos generados por nuevo empleo o mejora de la masa salarial, así como la adquisición de nuevos activos destinados a la mejora de la productividad e innovación tecnológica, y en general aquellas inversiones y gastos efectivamente realizados, relacionados con los beneficios tributarios para el pago del impuesto a la renta que reconoce el Código

Para efecto del cálculo del anticipo del impuesto a la renta, se excluirá los montos que correspondan a gastos generados por nuevo empleo o mejora de la masa salarial, así como la adquisición de nuevos activos destinados a la mejora de la productividad e innovación tecnológica, y en general aquellas inversiones y gastos efectivamente realizados, relacionados con los beneficios tributarios para el pago del impuesto a la renta que reconoce el Código

de la Producción para las nuevas inversiones.

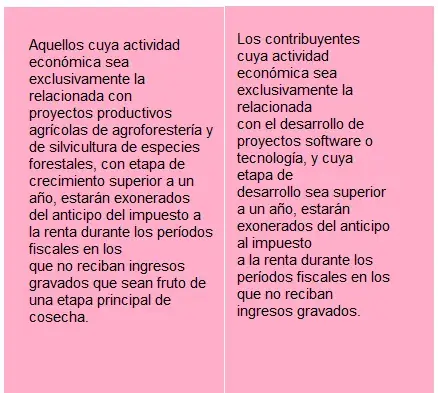

¿Existen exoneraciones en el pago del anticipo?

RECUERDE:

Retenciones en la fuente de IVA y Renta

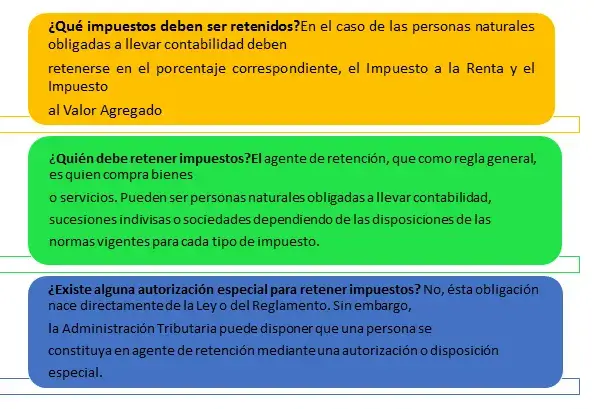

Conceptos Básicos de la Retención de Impuestos

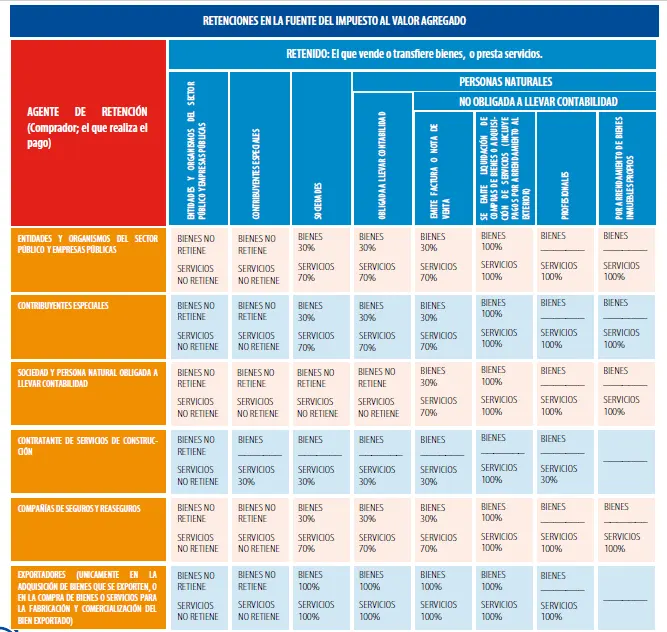

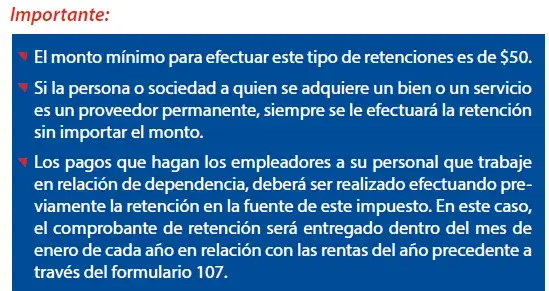

Retenciones del Impuesto al Valor Agregado (IVA)

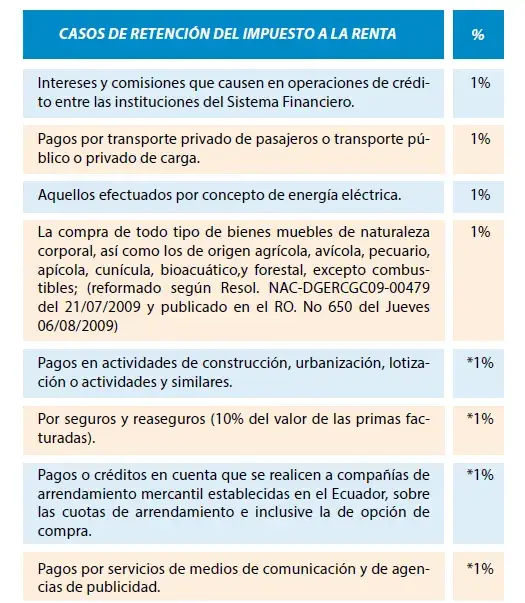

Retenciones del Impuesto a la Renta

Toda persona jurídica o persona natural obligada a llevar contabilidad que pague o acredite en una cuenta cualquier tipo de ingreso que constituya renta gravada para quien los reciba, actuará como agente de retención del Impuesto a la Renta de acuerdo a los casos y porcentajes que se mencionarán a continuación. Los agentes de retención están obligados a entregar el respectivo comprobante de retención -en cada una de las transacciones que revisaremos-, dentro del término no mayor de cinco días de recibido el comprobante de venta. De igual forma estos agentes están obligados a proporcionar al SRI cualquier tipo de información vinculada con las transacciones por ellos efectuadas.

¿Quíenes son los agentes de Retención de este impuesto?

- Las instituciones del sector público.

- Las sociedades

- Las personas naturales y las sucesiones indivisas obligadas a llevar contabilidad.

- Los contribuyentes dedicados a actividades de exportación por todos los pagos que efectúen a sus proveedores de cualquier bien o producto exportable, incluso aquellos de origen agropecuario.

- Las personas naturales obligadas a llevar contabilidad por los pagos o acreditaciones en una cuenta que realicen por sus adquisiciones de bienes y servicios que sean relacionados con la actividad de renta.

- Los contribuyentes que realicen pagos al exterior a través de la figura de reembolso de gasto.

¿Existen ingresos exentos de la Retención del Impuesto a la Renta?

- Los intereses percibidos por personas naturales por sus depósitos de ahorros a la vista pagados por entidades del sistema financiero en el país.

- Los ingresos que perciban los beneficiarios del IESS, las pensiones patronales, los que perciban los miembros de la fuerza pública del ISSFA y del ISSPOL, y los pensionistas del Estado.

- Los provenientes de premios de loterías o sorteos auspiciados por la Junta de Beneficencia de Guayaquil y por Fe y Alegría.

- Los viáticos de los funcionarios de las instituciones del Estado, el rancho que perciben los miembros de la Fuerza Pública; los gastos de viaje, hospedaje y alimentación de empleados y trabajadores del sector privado, por razones inherentes a su función y cargo.

- La décimo tercera y décimo cuarta remuneraciones.

- Las asignaciones o estipendios que por concepto de becas para el financiamiento de estudios, especialización o capacitación en instituciones de Educación Superior y entidades gubernamentales nacionales o extranjeras.

- Los obtenidos por los trabajadores por concepto de bonificación o desahucio e indemnización por despido intempestivo, en la parte que no exceda a lo determinado por el Código de Trabajo.

- Los generados por la enajenación ocasional de inmuebles, acciones o participaciones.

- Los rendimientos por depósitos a plazo fijo pagados por las instituciones financieras nacionales a personas naturales y sociedades.

- Las indemnizaciones que se perciban por seguros, exceptuando los provenientes por lucro cesante.

Pagos al exterior no sujetos a retención

- Los pagos por concepto de importaciones.

- Las comisiones por exportaciones que consten en el respectivo contrato, sin que excedan del 2% del valor de la exportación.

- Los pagos que las agencias de viaje y de turismo realicen a los proveedores de servicios hoteleros y turísticos en el exterior, como un servicio a sus clientes.

- Las comisiones pagadas por promoción del turismo receptivo, sin que excedan del 2% de los ingresos obtenidos en el ejercicio como resultado de tal efectividad, siempre que se justifiquen con los respectivos contratos.

Pagos al exterior no sujetos de retención

La retención en la fuente deberá realizarse al momento del pago o crédito en cuenta, lo que suceda primero.

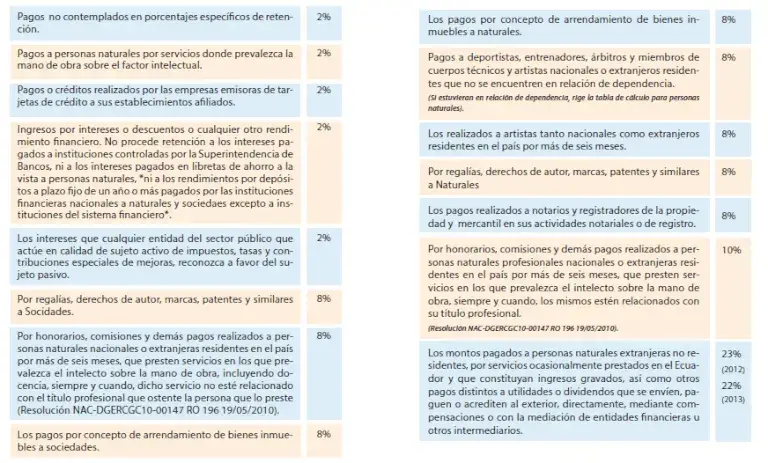

Los porcentajes de retención aplicables para este impuesto van desde el 1% hasta el 22% de acuerdo a las siguientes tarifas:

Presentación de Anexos

Además de la declaración de impuestos, las personas naturales obligadas a llevar contabilidad tienen la obligación de presentar la información relativa a los movimientos y transacciones que provienen de sus actividades económicas a través de los diferentes Anexos que solicita el SRI.

Dentro de los Anexos que de forma obligatoria las personas naturales obligadas a llevar contabilidad deben presentar tenemos los siguientes:

Anexo Transaccional Simplificado (ATS)

Este anexo es de presentación obligatoria para todas las personas naturales obligadas a llevar contabilidad a partir del año 2013, pues a partirde este período desaparece el anexo REOC, es decir Ud. o su contador deberá registrar en este anexo sus transacciones de compras y retenciones en la fuente del Impuesto a la Renta desde este año fiscal. La presentación de este anexo en el año 2012 es obligatoria para Ud., solo si superó los $200.000 de ingresos brutos o los $160.000 en costos y gastos durante su ejercicio fiscal 2011 y la presentación será desde junio del 2012.

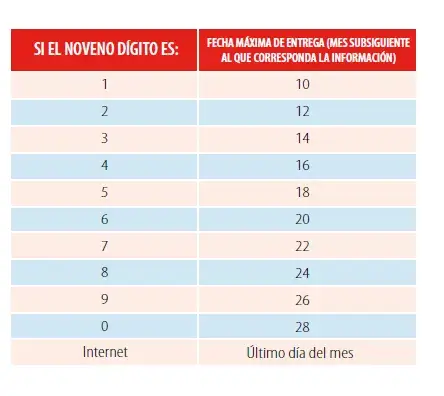

Ud. deberá presentar estos anexos de forma mensual y de acuerdo al noveno dígito de su RUC, considerando el mes subsiguiente al que corresponde la información. Por ejemplo la información del mes de enero deberá ser enviada en marzo, la de febrero en abril, y así de forma sucesiva. La presentación de estos anexos se realizará de acuerdo al siguiente calendario:

Anexo de Relación de Dependencia (RDEP)

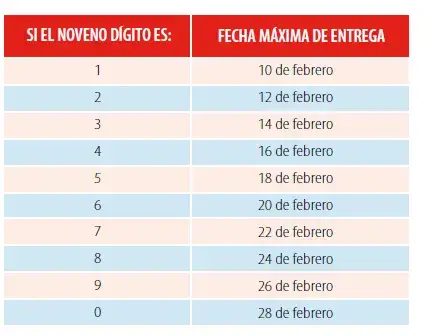

Este anexo debe ser presentado de forma anual por aquellas personas naturales obligadas a llevar contabilidad que trabajen con personal bajo la modalidad de Relación de Dependencia, en formato xml y a través de la página web del SRI. El período de presentación de este anexo es en el mes de febrero del año siguiente de acuerdo a su noveno dígito del RUC, de acuerdo al siguiente calendario de presentación:

QUINTO DEBER FORMAL (Guía Tributaria N 5):

Acudir a las oficinas del Servicio de Rentas Internas cuando mi presencia sea requerida.

El Servicio de Rentas Internas es una institución de control, por lo que en ciertos casos los funcionarios del SRI solicitarán su colaboración para realizar actividades que permitan asegurar que todos los contribuyentes cumplan con sus obligaciones tributarias. En estos casos recuerde que el quinto deber formal del contribuyente consiste en:

- Facilitar a los funcionarios autorizados, las inspecciones o verificaciones.

- Exhibir a los funcionarios del SRI, las declaraciones, informes, libros y documentos relacionados con sus obligaciones tributarias como contribuyentes.